Cum să alegi cel mai bun plan de asigurare de sănătate pentru familia ta

Dar, cu atât de multe opțiuni din care să alegeți, cum alegeți cel mai bun plan de asigurare de sănătate pentru nevoile dvs.? În primul rând, merită să înțelegeți avantajele și contra de fiecare tip de plan.

Tipuri de plan de bază

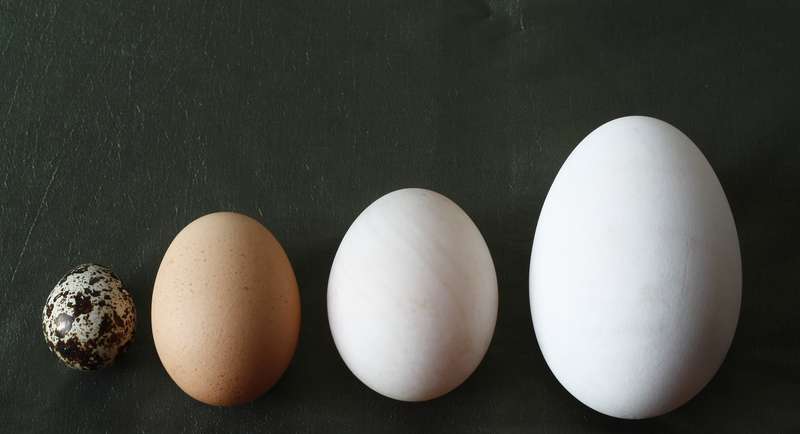

Există patru categorii de planuri de bază pe piața asigurărilor de sănătate: bronz, argint, aur și platină. Aceste planuri variază în funcție de procentul mediu de cheltuieli pentru asistența medicală pe care le plătesc. Cu cât este mai mare valoarea - aurul și platina - cu atât plătesc mai mult pentru cheltuielile dvs. medicale și cu cât vă scad costurile din buzunar.

Când faceți cumpărături pentru asigurare, veți auzi o mulțime de inițialisme aruncate în jur, cum ar fi HMO-urile (organizații de întreținere a sănătății), PPO-urile (organizațiile prestatoare preferate) și POS-urile (planurile de serviciu). Există, de asemenea, planuri cu taxă pentru serviciu și asigurare de îngrijire pe termen lung. Unele planuri vă limitează accesul la furnizorii de servicii medicale din afara rețelei dvs., în timp ce alte tipuri vă permit să vedeți aproape orice medic. Iată cum se planifică aceste planuri unul împotriva celuilalt.

Planuri HMO

avantaje: Costurile dvs. din buzunar sunt deseori mai mici și mult mai previzibile. De obicei nu este necesar să depuneți o cerere pentru a fi rambursat pentru cheltuielile dvs..

Dezavantaje:Serviciile furnizate de un medic sau specialist în afara rețelei dvs. nu sunt, în general, acoperite decât în caz de urgență. Aproape întotdeauna ai nevoie de o sesizare de la medicul de îngrijire primară pentru a vedea un specialist.

Planuri PPO și POS

avantaje: PPO-urile și POS-urile sunt mult mai flexibile decât HMO-urile, deoarece acestea acoperă adesea costurile medicale din afara rețelei. De asemenea, prețurile nu sunt, de obicei, la fel de ridicate decât în cazul unui plan cu taxă pentru serviciu.

Dezavantaje:Adesea este mai dificil să-ți prezici costurile din buzunar.

Planuri de taxe pentru serviciu

avantaje: Nu aveți nevoie de aprobări sau trimiteri prealabile pentru a primi îngrijiri medicale oriunde doriți și de la oricine doriți.

Dezavantaje:Plătești prime și deductibile mai mari. De obicei, plătiți pentru servicii medicale în avans, apoi trimiteți o cerere către compania dvs. de asigurare pentru a fi rambursate.

Planuri cu mare deducție (catastrofă)

avantaje: Primele pentru planul mare deductibil sunt de obicei mult mai mici decât în cazul planurilor PPO sau POS. Și cheltuielile din buzunar sunt negociate între compania de asigurări și furnizorul de asistență medicală, ceea ce duce adesea la costuri mai mici din buzunar.

Dezavantaje: Dacă aveți nevoie de asistență medicală cu cheltuieli mari, cum ar fi operația, trebuie să vă îndepliniți deductibilul înainte ca asigurarea să plătească ceva, iar deductibilele sunt foarte mari. De exemplu, în 2019, IRS a definit un plan cu deductibilitate mare cu unul cu minimum 1.350 USD pentru o persoană și 2.700 USD pentru o familie, deși deductibilele pot urca mult mai sus. Cu toate acestea, puteți reduce drastic cheltuielile din buzunar din acest tip de plan adăugând un cont de economii de sănătate din Plin de viață (mai multe despre acest lucru mai jos).

Asigurare de îngrijire pe termen lung

Este nefericit, dar Medicare și majoritatea planurilor de asigurare de sănătate limitează sau exclud îngrijirile de lungă durată. Dacă doriți acoperire, trebuie să solicitați un plan separat de asigurare de îngrijire pe termen lung.

Costul planului dvs. depinde de mai multe lucruri, cum ar fi vârsta dvs., numărul maxim de zile sau ani în care va plăti polița și suma maximă pe care polița o va plăti pe zi. Pe măsură ce planificați pensia, luați în considerare costul asigurării de îngrijire pe termen lung.

Planuri de sănătate hibride

Planurile hibride au în mod obișnuit copagamente de vizită la birou la prețul de 20 $. Oferă deductibile anuale accesibile, care încep adesea cu doar 500 USD. Cu toate acestea, deductibilul dvs. nu se aplică îngrijirii urgente sau de urgență, vizitelor medicului, terapiei fizice și a numeroase servicii de cabinet de medic, cum ar fi testele de laborator și radiografiile. Cu toate acestea, primiți o acoperire de 100% fără costuri fără buzunar după ce vă atingeți maximul din buzunar.

Cum să alegeți planul potrivit pentru a vă satisface nevoile

Unele planuri de asigurări de sănătate sunt mai bune decât altele. Asta este dat. În 2020, HealthCare.gov extinde programul de evaluare a calității planului asigurărilor de sănătate în toate statele. Pe baza unei scări de la 1 la 5 (5 dintre cele mai mari), evaluările de calitate reprezintă experiența membrilor, administrarea planului și îngrijirile medicale generale, permițându-vă să comparați planurile și să luați o decizie în cunoștință de cauză. Deși sunt importante ca ghid, evaluările nu ar trebui să fie singurul indicator al calității unui plan.

A vă pune următoarele întrebări vă va ajuta să luați cea mai bună decizie.

1. Care sunt limitele acoperirii?

Unul dintre aspectele cheie care trebuie luate în considerare atunci când alegeți un plan de asigurări de sănătate este beneficiul pe toată durata vieții. Un beneficiu maxim este suma maximă în dolari pe care planul dvs. de asigurare de sănătate o plătește în timpul vieții pentru servicii neesențiale de îngrijire a sănătății, cum ar fi acupunctura, ortoterapia, serviciile de chiropractică, peruci și aparate auditive. Clauzele de beneficii maxime pe viață nu se aplică serviciilor esențiale, cum ar fi serviciile de urgență, spitalizarea necesară medical, sarcina sau îngrijirea nou-născutului.

Este esențial să înțelegeți limitele acoperirii dvs., mai ales dacă aveți o boală cronică precum diabetul și aveți nevoie de ceva clasificat ca neesențial - cum ar fi orthotics - sau o afecțiune pe tot parcursul vieții precum pierderea auzului și aveți nevoie de aparate auditive.

Chiar dacă nu aveți o afecțiune cronică sau de viață, dacă utilizați servicii precum acupunctura, îngrijirea chiropractică sau orice altceva considerat neesențial în planul dvs., calculați cum vă vor afecta beneficiile pe viață maximă..

2. Care sunt cheltuielile dvs. din buzunar?

Dacă trebuie să îl întâlniți frecvent pe medic sau aveți o procedură sau un diagnostic scump, cheltuielile din buzunar încep cu adevărat să se adauge pe parcursul anului. De aceea, este important să ne uităm la cerințele fiecărui plan pentru cheltuieli fără buzunar, cum ar fi deductibile și copie sau cofinanțare.

franșiză

O deductibilă este suma pe care o plătiți pentru îngrijiri medicale înainte de a începe să plătească planul de asigurare de sănătate. De exemplu, dacă deductibilul planului dvs. este de 1.000 USD, veți plăti 100% din toate cheltuielile medicale eligibile până când facturile dvs. totalizează 1.000 USD. După ce vă îndepliniți deductibilul, asigurarea de sănătate începe.

Coplățile

Un copayment sau copay este o sumă fixă pe care o plătiți pentru orice serviciu medical acoperit, de obicei la momentul efectuării serviciului. Copii pentru vizite la medicul dumneavoastră de îngrijire primară sunt în general de aproximativ 25 de dolari, deși sunt chiar mai mici pe unele planuri. Dar copiile diferă de la serviciu la serviciu pentru lucruri precum teste de laborator, rețete și vizite la un specialist.

coasigurare

În loc de copaguri, unele planuri te fac să plătești monedă. Coasigurarea este procentul din factura medicală pe care o plătiți, cu restul plătit de planul dvs. de asigurare de sănătate după ce vă achitați deductibilul. Cea mai obișnuită monedă este o scădere de 80/20, ceea ce înseamnă că plătiți 20% din fiecare factură, iar asigurarea acoperă 80%. De exemplu, dacă vă vizitați medicul și primiți o factură pentru 200 USD, plătiți 40 USD, iar asigurarea dvs. plătește restul de 160 USD.

Maximele din buzunar

Maximul dvs. fără buzunar este cel mai mult pe care trebuie să îl plătiți pentru serviciile acoperite într-un an de plan. După ce plătiți această sumă pentru copie, asigurare și deductibil, planul dumneavoastră de sănătate plătește 100% din costuri pentru orice beneficii acoperite. Cu toate acestea, maximul dvs. fără buzunar nu include primele lunare sau orice cheltuiți pentru serviciile pe care planul dvs. nu le acoperă.

De exemplu, să spunem că la începutul anului de plan, aflați că aveți nevoie de o intervenție chirurgicală de înlocuire a genunchiului și va costa costul admis de 30.000 USD. Planul dvs. are o valoare deductibilă de 1.500 USD, iar asigurarea dvs. este de 20%. Maximul dvs. din buzunar este de 2.200 USD. După ce vă plătiți deductibilul, asigurarea de 20% este de 5.700 USD. Dar, deoarece maximul dvs. din buzunar este stabilit la 2.200 USD și ați plătit deja suma de 1.500 USD deductibilă, veți plăti doar 700 USD suplimentari. Compania de asigurare va plăti restul.

3. Cum este sănătatea ta??

Alegerea planului potrivit pentru dvs. se reduce de obicei la un act de echilibrare între deductibile și prime. Cu cât sunteți mai dispus să plătiți prima pe lună, cu atât este mai scăzut deductibilul dvs..

De obicei, planurile cu deductibilitate ridicată sunt cele mai bune pentru persoanele care sunt în general sănătoase. Aceasta include persoanele care nu au nicio afecțiune cronică, nu fac vizite frecvente la medic și nu anticipează costuri medicale ridicate în anul următor, cum ar fi costurile pentru o sarcină. Deoarece multe dintre aceste planuri vă permit să plătiți o copie atunci când vă vizitați medicul, în loc să plătiți către deductibilul dvs., câteva vizite pe an nu vor rupe banca pentru o persoană sănătoasă. Iar primele sunt mult mai ieftine.

Dezavantaj, dacă se întâmplă ceva catastrofal sau primiți un diagnostic de afecțiune cronică în cursul anului de plan, aveți o deductibilă mult mai mare de îndeplinit înainte de asigurarea dvs..

Cu un plan scăzut sau care nu poate fi deductibil, vă veți îndeplini mult mai rapid deductibilul, dar, de obicei, veți plăti o primă mult mai mare. Cu toate acestea, aceste planuri merită pentru persoanele care se așteaptă ca costurile lor medicale să fie mari în anul care vine.

Dacă aveți o boală cronică, anticipați mai multe călătorii la medic sau la spital sau va trebui să vedeți mai mulți specialiști în anul următor, probabil că veți economisi bani cu o deductibilă mai mică. Acesta este și cazul familiilor, mai ales dacă copiii sunt bolnavi sau sunt implicați frecvent în sport.

Și amintiți-vă: dacă starea dvs. de sănătate se schimbă, trebuie să trăiești doar cu planul actual pentru un an.

Unde să primiți o asigurare de sănătate

După ce te-ai uitat la toate opțiunile planului de asigurare de sănătate, este timpul să cauți cea mai bună asigurare pentru tine și familia ta. Îl puteți găsi într-o varietate de locuri.

Multe persoane primesc o asigurare de sănătate prin angajatorul lor. Majoritatea planurilor de angajare sunt planuri de grup, iar angajatorul plătește o parte din primă. Dacă angajatorul dvs. nu oferă beneficii de asigurare de sănătate, există alte modalități de a obține asigurare, cum ar fi:

- Un plan de acoperire a grupului de la angajatorul soțului / soției dumneavoastră

- Un plan de asigurare de grup prin intermediul unei alte organizații, cum ar fi un club, o asociație profesională sau uniune

- Planul unui părinte dacă ai 25 de ani sau mai tânăr

- Un plan individual de asigurări de sănătate prin intermediul pieței asigurărilor de sănătate sau de la o altă companie de asigurări de sănătate, precum United Health Group, Humana sau Aetna (înscrierea deschisă pentru acoperirea pentru 2020 prin Legea de îngrijire la prețuri accesibile este de 1 noiembrie până la 15 decembrie 2019 în majoritatea statele)

- Programe guvernamentale precum Medicaid, Medicare sau Programul de asigurare de sănătate pentru copii (CHIP)

- Pentru personalul militar, Administrația Veteranilor, USAA sau Tricare

- Starea ta dacă oferă planuri de asigurare de sănătate

- Dacă v-ați pierdut locul de muncă, continuați acoperirea de la fostul dvs. angajator în conformitate cu Legea consolidării bugetului Omnibus (COBRA)

- Agenții de asigurări de sănătate

Opțiuni pentru persoanele cu dizabilități

Dacă aveți un handicap, există agenții suplimentare care vă pot ajuta cu nevoile dvs. de asigurare de sănătate:

- Secțiunea Dezabilitate și Sănătate din site-ul Centre pentru controlul și prevenirea bolilor, care conține articole, sfaturi și informații despre programe

- Administrația de securitate socială

- Resurse ale guvernelor orașului sau județului, cum ar fi agenția dvs. locală de sănătate publică

- Agenții de servicii sociale de stat, cum ar fi departamentele de sănătate

Alternative la asigurările de sănătate tradiționale

Odată cu creșterea costurilor asigurărilor de sănătate tradiționale, unele persoane caută alte opțiuni care să ofere o parte din aceeași acoperire, dar fără costuri exorbitante. Alte opțiuni pot include:

Planuri de sănătate-partajare

Planuri de sănătate-partajare de la o companie precum Medi-Spune-le prietenilor nu sunt chiar planuri de asigurare. Sunt cooperative de membru în care membrii sunt de acord să plătească o parte din facturile medicale ale altor membri. Plătești o primă lunară, dar atât membrii cât și furnizorii spun că costurile totale anuale sunt aproape întotdeauna mai mici decât în cazul planurilor standard de asigurare de sănătate.

Îngrijire primară directă

Asistența primară directă, cunoscută și sub denumirea de medicină de concierge, este o altă alternativă care oferă acces la asistența medicală printr-o taxă de membru la prețuri accesibile. Nu există nicio taxă de plată pentru servicii pentru tratamente și teste la birou și nu există facturare de la terți. Vă plătiți suplimentar pentru serviciile furnizate de furnizori terți, cum ar fi lucrările de sânge sau testele pe care specialiștii trebuie să le facă. Dar mulți medici de concierge au negociat tarife speciale cu furnizori terți, pe care îi plătiți de obicei direct. Medicul nu își marchează serviciile.

Cu îngrijire directă, de asemenea, aveți acces la medicul ales, deși nu toți medicii oferă asistență directă ca opțiune. Dar rata forfetară pe care o plătiți se aplică numai medicului dumneavoastră de asistență primară. Trebuie să plătiți fără buzunar sau să folosiți o asigurare pentru specialiști decât dacă aveți un aranjament similar cu aceștia. Și pentru unii, cel mai bine este să ai cel puțin o asigurare deductibilă mare în cazul unui accident sau a unui diagnostic de boală cronică.

Conturi de economii de sănătate

Un cont de economii de sănătate (HSA) de la cineva de genul Plin de viață oferă avantaje fiscale pe lângă faptul că ajută la acoperirea cheltuielilor medicale. Dar trebuie să fie combinat cu cel puțin un plan de sănătate deductibil ridicat pentru a acoperi rănile sau bolile catastrofale. Mulți angajatori furnizează HSA-uri, dar acestea sunt disponibile pentru achiziție individuală, dacă a ta nu le oferă.

IRS limitează contribuțiile la contul dvs. HSA. Dar plățile efectuate în HSA dvs. nu sunt pretax și nu există nicio penalitate pentru retragerea banilor, atât timp cât îl utilizați pentru a plăti cheltuielile medicale..

Cuvânt final

La fel ca și asigurarea auto, asigurarea de sănătate este ceva pentru care plătiți și sper să nu aveți niciodată nevoie. Dar când o faci, este reconfortant să știi că ai un plan care ajută la costurile neașteptate ale îngrijirii medicale.

Planurile de asigurare sunt, în general, scumpe, dar neavând unul poate costa și mai mult. Nu este de mirare că, în istorie, asigurarea de sănătate din SUA a fost costisitoare și la îndemâna pentru mulți oameni. Legea privind îngrijirile la prețuri accesibile a făcut multe pentru ca planurile individuale de asigurare de sănătate să fie mai accesibile. Dar chiar și așa, în 2018, 27,5 milioane de persoane au fost fără asigurare la un moment dat în cursul anului - până la numărul din 2017. Fără îndoială, principalul motiv a fost costul asigurării de sănătate.

Cu toate acestea, asigurarea de sănătate vă oferă liniște de spirit că aveți un tampon între contul dvs. bancar și costurile medicale ridicate. Nu așteptați până când dumneavoastră sau un membru al familiei vă îmbolnăviți înainte de a găsi planul potrivit pentru dvs..

Regula standard este de genul: alegeți un plan cu un premiu pe care vi-l puteți permite, care acoperă și medicii și medicamentele pe care le doriți și de care aveți nevoie.

Ați selectat încă un plan de sănătate? Ce sfaturi aveți pentru economisirea asigurărilor de sănătate?