Smart Live Smart - Raport privind tendințele de credit generațional de la Experian

Aceștia au luat un eșantion de la VantageScores și au emis un raport intitulat „Live Credit Smart - De la generație la generație” care indică ce generații au cel mai bun și cel mai rău credit. Rezultatele lor sunt intrigante.

Învățarea din experiență

Când mi-am obținut permisul de șofer, m-am rezumat la faptul că adolescenții trebuiau să plătească mai mult pentru asigurarea auto decât șoferii mai în vârstă. Acum că am îmbătrânit puțin, am ajuns să recunosc beneficiul experienței. Efecte similare ale vârstei și experienței par să fie prezente și atunci când vine vorba de scorurile de credit ale oamenilor.

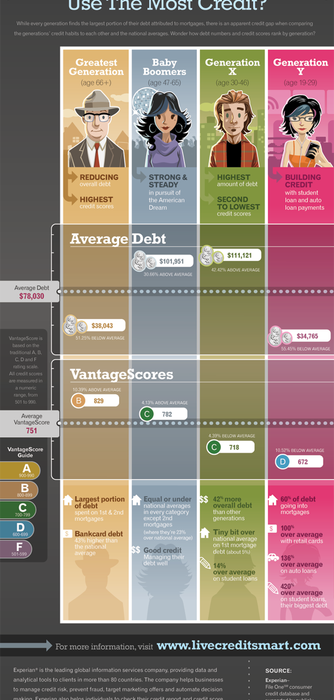

Conform studiului Experian, scorul de credit mediu al unui american crește constant cu vârsta. Media VantageScore pentru toate generațiile este de 751, dar americanii din generația Y (între 19 și 29 de ani) au cel mai mic scor mediu de 672. Media crește la 718 în generația X (vârste 30-46) și până la 782 în rândul Baby Boomers ( vârste cuprinse între 47 și 65 de ani) înainte de a depăși vârsta de 829 de ani printre cea mai mare generație (vârsta de 66 de ani și peste).

Deși este imposibil pentru cei mai tineri adulți să aibă un istoric de credit atâta timp cât americanii mai în vârstă, doar o parte din creșterea scorurilor de credit de-a lungul generațiilor poate fi atribuită duratei istoricului de credit. De fapt, singura explicație pentru aceste rezultate este că americanii au mai multe probleme cu creditul lor la vârste tinere și, se pare, este nevoie de o viață pentru a-și pune finanțele în ordine.

Niveluri variate ale datoriei

Studiul arată că vârsta se corelează strâns cu scorul de credit al unuia, dar același lucru nu este valabil atunci când vine vorba de nivelurile datoriilor. În timp ce valoarea medie a datoriei pentru toate grupele de vârstă este de 78.030 USD, membrii Generației Y au de fapt cele mai mici niveluri medii ale datoriei la aproximativ 34.000 USD. Desigur, datoria lor este predominant în domeniul împrumuturilor pentru studenți, împrumuturile auto venind în al doilea rând.

Generația X conduce pachetul cu o datorie de peste 111.000 USD, cu 42% peste media americană. Este vorba despre persoane care cumpără case și își creează familii fără a face neapărat împrumuturi în împrumuturile de studenți sau alte datorii. În mod depresiv, Baby Boomers are o medie aproape la fel de mare ca Gen X'ers, aproape 102.000 USD. Din păcate, nu pare că majoritatea oamenilor sunt capabili să facă un ritm serios în nivelul datoriilor lor până la împlinirea vârstei de pensionare. Din fericire, nivelul mediu al datoriei scade la puțin peste 38.000 USD după vârsta de 66 de ani. Cu toate acestea, acești seniori au un tarif cu 43% mai mic decât media când vine vorba de a suporta datorii cu card bancar.

Ce înseamnă asta pentru tine

Știți deja cât de important este să mențineți un credit bun. Și acest raport pare să consolideze situația pentru a vă obține finanțele cât mai curând posibil. Deși este încurajator faptul că fiecare generație înregistrează progrese față de ultima, este un fapt descurajant faptul că durează o viață înainte ca americanii, în medie, să aibă un scor de credit bun. Cei care sunt capabili să bată șansele și să stabilească o istorie puternică a creditului la o vârstă fragedă vor vedea roadele eforturilor depuse de-a lungul vieții. Motivul este că cei cu cele mai bune scoruri de credit se califică în mod constant pentru cele mai mici rate ale dobânzii și cei mai buni termeni. Și nu există un moment mai important pentru a vă califica la cele mai bune rate decât anii de mijloc ai vieții dvs., atunci când datoria dvs. este probabil să crească.

Tendința este clară că pensionarii și absolvenții recente au cea mai mică datorie, în timp ce persoanele din anii 30, 40 și 50 de ani se consideră pârghiate în cea mai mare măsură, nu că este neapărat ceva în neregulă cu asta. Aceste cifre includ datorii precum creditele ipotecare, iar achiziția unei case este în general considerată o investiție inteligentă pentru adulți și familii tinere. Cheia este să fiți în situația de a economisi bani pe ipoteca dvs., calificându-vă pentru cele mai bune rate. Acest fapt intră în centrul atenției în momentele de acest fel, când ratele ipotecare sunt extrem de mici. Cu toate acestea, cei cu cea mai mare nevoie de a-și refinanța împrumutul ipotecar le este cel mai dificil să facă acest lucru.

Cuvânt final

În timp ce americanii în vârstă au, în medie, scoruri de credit mai bune decât generațiile tinere, tu nu trebuie să-ți trăiești viața urmând mulțimea. Recunoscând provocările cu care se confruntă generația dvs., puteți să vă ridicați deasupra semenilor dvs. și să vă asigurați viitorul făcând măsuri pentru a vă gestiona banii mai bine.

Cum se clasează scorul dvs. de credit în generația dvs.? De ce credeți că fiecare grupă de vârstă s-a stivuit așa cum a procedat?